تحلیل تکنیکال ابزار قدرتمندی است که توسط معامله گران و سرمایه گذاران برای تصمیم گیری آگاهانه در مورد خرید و فروش ابزارهای مالی استفاده می شود. با تجزیه و تحلیل داده های بازار و شناسایی الگوها و روندها، تحلیلگران تکنیکال می توانند حرکات آتی قیمت را پیش بینی کنند و از فرصت های سودآور استفاده کنند. در این مقاله، ما اصول اولیه تحلیل تکنیکال، از جمله اصول کلیدی، ابزارها و تکنیک های مورد استفاده معامله گران را برای موفقیت در دنیای همیشه در حال تحول مالی، بررسی خواهیم کرد.

تحلیل تکنیکال چیست ؟

تحلیل تکنیکال روشی برای ارزیابی بازارهای مالی با تجزیه و تحلیل روندها و الگوهای آماری در داده های قیمت و حجم است. این روش تحلیل برای پیش بینی تغییرات آتی قیمت در ابزارهای مالی مانند سهام، کالاها، ارزهای فارکس و شاخص ها بر اساس تجزیه و تحلیل داده های تاریخی بازار استفاده می شود.

تحلیلگر فنی از نمودارها و اندیکاتورها و شاخص های تکنیکال مختلف مانند میانگین متحرک، خطوط روند، سطوح حمایت و مقاومت و نوسانگرها برای شناسایی الگوها و روندهای قیمت استفاده می کند. تحلیل تکنیکال فرض میکند که روندهای بازار، الگوهای قیمت و سایر رفتارهای بازار در آینده تکرار خواهند شد و به معاملهگران و سرمایهگذاران اجازه میدهد تا معاملات سودآوری را بر اساس این الگوها انجام دهند.

تحلیل تکنیکال اغلب همراه با تحلیل فاندامنتال استفاده می شود که شامل تجزیه و تحلیل عوامل اقتصادی، مالی و سایر عوامل کیفی است که ممکن است بر بازار تأثیر بگذارد. این روش ها با هم به معامله گران و سرمایه گذاران کمک می کند تا تصمیمات آگاهانه ای در مورد خرید و فروش ابزارهای مالی بگیرند.

ابزارهای تحلیل تکنیکال

تحلیل تکنیکال بر ابزارهای مختلفی برای کمک به معامله گران و سرمایه گذاران برای شناسایی الگوها و روندها در بازارهای مالی متکی است. در اینجا برخی از رایج ترین ابزارهای Technical Analysis آورده شده است:

نمودارها

نمودارها اساس تحلیل تکنیکال هستند. آنها نمایشی بصری از حرکات قیمت و سایر داده های بازار در طول زمان ارائه می دهند و به معامله گران امکان می دهد روندها، سطوح حمایت و مقاومت و سایر الگوها را شناسایی کنند.

خطوط روند

خطوط روند خطوطی هستند که بر روی نمودار ترسیم می شوند که اوج یا پایین یک روند را به هم متصل می کنند. آنها می توانند به معامله گران کمک کنند تا جهت یک روند را شناسایی کنند و تعیین کنند که چه زمانی ممکن است تغییر کند.

میانگین متحرک

میانگین متحرک با میانگین قیمت یک دارایی در یک دوره زمانی مشخص محاسبه می شود. آنها می توانند به هموارسازی نوسانات قیمت و شناسایی روندها کمک کنند.

نوسانگرها

نوسانگرها شاخص هایی هستند که بین دو مقدار شدید در نوسان هستند و می توانند به شناسایی شرایط خرید یا فروش بیش از حد یا افراطی در بازار کمک کنند. نمونه هایی از نوسانگرها عبارتند از: شاخص قدرت نسبی (RSI) و میانگین متحرک واگرایی همگرایی (MACD).

اندیکاتورهای حجم

اندیکاتورهای حجم، حجم فعالیت معاملاتی در یک بازار را ردیابی می کنند و می توانند به معامله گران کمک کنند تا روندها را شناسایی کرده و قدرت یک روند را تأیید کنند.

اصلاحات فیبوناچی

اصلاحات فیبوناچی یا فیبوناچی اصلاحی، سطوحی هستند که با استفاده از دنباله فیبوناچی محاسبه می شوند و می توانند به معامله گران کمک کنند تا سطوح حمایت و مقاومت بالقوه را در بازار شناسایی کنند.

نمودارهای کندل استیک

نمودارهای کندل استیک نمای دقیق تری از حرکات قیمت ارائه می دهند و می توانند به معامله گران کمک کنند تا الگوهایی مانند دوجی ها، چکش ها و ستاره های تیرانداز را شناسایی کنند.

اینها تنها تعدادی از ابزارهای تحلیل تکنیکال فراوانی هستند که در دسترس معامله گران و سرمایه گذاران قرار دارند. با استفاده از ترکیبی از این ابزارها و تکنیک ها، معامله گران می توانند درک عمیق تری از روند بازار به دست آورند و تصمیمات آگاهانه ای در مورد خرید و فروش ابزارهای مالی بگیرند.

تفاوت تحلیل تکنیکال و تحلیل فاندامنتال چیست ؟

تحلیل تکنیکال و تحلیل فاندامنتال دو رویکرد متفاوت برای ارزیابی بازارهای مالی هستند. در حالی که تحلیل فنی بر تجزیه و تحلیل روندها و الگوهای آماری در داده های قیمت و حجم متمرکز است، تحلیل فاندامنتال به عوامل اقتصادی، مالی و کیفی که ممکن است بر بازار تأثیر بگذارد توجه می کند. در اینجا برخی از تفاوت های اصلی بین این دو رویکرد وجود دارد:

منابع داده

تحلیل تکنیکال در درجه اول از داده های قیمت و حجم تاریخی برای شناسایی الگوها و روندها استفاده می کند، در حالی که فاندامنتال به طیف وسیعی از منابع داده از جمله صورت های مالی، شاخص های اقتصادی و رویدادهای خبری نگاه می کند.

بازه زمانی

تحلیل تکنیکال تمایل دارد بر روی حرکات کوتاهمدت قیمت تمرکز کند که از چند دقیقه تا چند هفته متغیر است، در حالی که تحلیل بنیادی با نگاهی به روندها در ماهها یا سالها دیدگاه بلندمدتتری دارد.

روشها

تحلیل تکنیکال از ابزارهایی مانند نمودارها و اندیکاتورهای تکنیکال برای شناسایی الگوها و روندها استفاده میکند، در حالی که تحلیل فاندامنتال بر مدلسازی مالی، پیشبینی و بررسی کیفی برای شناسایی فرصتها و ریسکهای بالقوه تکیه دارد.

تمرکز

تجزیه و تحلیل تکنیکال بر روی خود داده های قیمت و حجم تمرکز دارد و به دنبال شناسایی الگوها و روندهایی است که می تواند برای انجام معاملات سودآور مورد استفاده قرار گیرد. تجزیه و تحلیل فاندامنتال بر عوامل اقتصادی و مالی اساسی تمرکز دارد که ممکن است باعث حرکت قیمت ها شود و به دنبال شناسایی دارایی های کم ارزش یا بیش از ارزش گذاری شده است.

در نهایت، هر دو تحلیل تکنیکال و تحلیل فاندامنتال نقاط قوت و محدودیت های خود را دارند و بسیاری از معامله گران و سرمایه گذاران از ترکیبی از هر دو رویکرد برای تصمیم گیری آگاهانه در مورد خرید و فروش ابزارهای مالی استفاده می کنند.

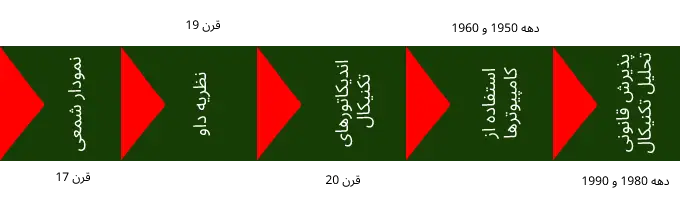

تاریخچه تحلیل تکنیکال

تحلیل تکنیکال تاریخچه طولانی و پر سابقه ای دارد که به روزهای اولیه بازارهای مالی بازمی گردد. در اینجا مروری کوتاه بر منشأ و تکامل این نوه تجزیه و تحلیل بازارهای مالی است:

در قرن هفدهم، تاجران ژاپنی برنج، سیستمی از نمودارها به نام «نمودار شمعی» ایجاد کردند که از نمایش گرافیکی حرکات قیمت برای شناسایی الگوها و روندها در بازار استفاده می کرد. این شکل اولیه تحلیل تکنیکال هنوز هم امروزه به طور گسترده مورد استفاده قرار می گیرد.

در اواخر قرن نوزدهم، چارلز داو، بنیانگذار داو جونز و شرکت وال استریت ژورنال، نظریه داو را توسعه داد که از نمودارها و تحلیل روند برای شناسایی جهت کلی بازار استفاده می کرد.

در اوایل قرن بیستم، معامله گران شروع به استفاده از اندیکاتورهای تکنیکال مانند میانگین متحرک و نوسانگر برای تکمیل تجزیه و تحلیل نمودار خود کردند. این شروع یک رویکرد سیستماتیک و کمی بیشتر به تحلیل تکنیکال بود.

در دهههای 1950 و 1960، رایانهها بهطور گستردهای در دسترس قرار گرفتند و به معاملهگران اجازه میداد تا از تکنیکهای آماری پیچیدهتر استفاده کنند و مجموعه دادههای بزرگتر را سریعتر تجزیه و تحلیل کنند. این امر منجر به گسترش ابزارها و روش های تحلیل تکنیکال شد.

در دهههای 1980 و 1990، تحلیل تکنیکال بهعنوان شکل قانونی تحلیل بازار مورد پذیرش گستردهتری قرار گرفت، زیرا معاملهگران و سرمایهگذاران بیشتری شروع به استفاده از شاخصهای فنی و تکنیکهای نموداری برای اطلاعرسانی تصمیمات تجاری خود کردند.

امروزه، تحلیل تکنیکال ابزاری حیاتی برای معاملهگران و سرمایهگذاران در بازارهای مالی در سراسر جهان باقی مانده است، با طیف گستردهای از نرمافزار نمودار، اندیکاتورهای فنی و سایر ابزارهای موجود برای کمک به معاملهگران در شناسایی الگوها و روندها و تصمیمگیری آگاهانه در مورد خرید و فروش در بازارهای مالی.

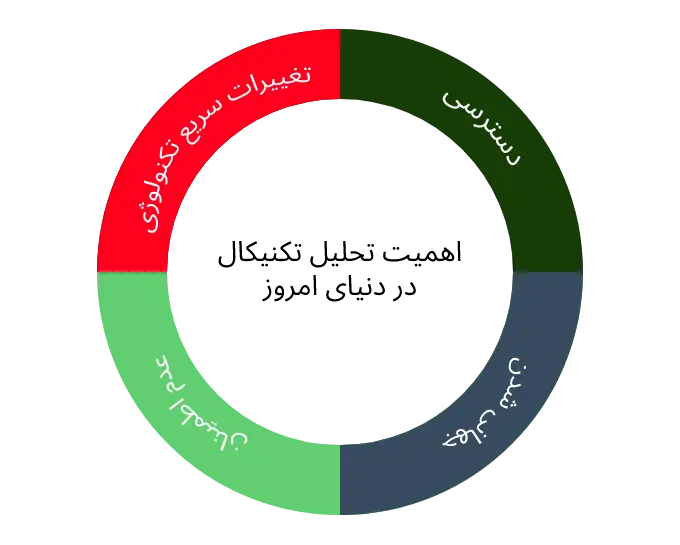

اهمیت تحلیل تکنیکال در دنیای امروز

تحلیل تکنیکال بیش از هر زمان دیگری در بازارهای مالی امروزی اهمیت دارد، زیرا سرعت و پیچیدگی معاملات در سال های اخیر به طور تصاعدی افزایش یافته است. در اینجا دلایلی وجود دارد که چرا تحلیل تکنیکال به ویژه در چشم انداز مالی به سرعت در حال تغییر امروزی مرتبط است:

تغییرات سریع تکنولوژیکی

با ظهور معاملات با فرکانس بالا و سایر استراتژی های معاملاتی رایانه ای، معامله گران به ابزارها و روش های پیچیده ای برای تجزیه و تحلیل و تفسیر حجم زیادی از داده های بازار به سرعت و دقیق نیاز دارند. تجزیه و تحلیل تکنیکال مجموعه ای قدرتمند از ابزارها را برای انجام این کار فراهم می کند که به معامله گران اجازه می دهد الگوها و روندها را در زمان واقعی شناسایی کنند و تصمیمات معاملاتی آگاهانه ای اتخاذ کنند.

جهانی شدن

از آنجایی که بازارهای مالی به هم پیوسته تر و جهانی شده اند، معامله گران و سرمایه گذاران باید بتوانند بازارها را در مناطق زمانی، ارزها و طبقات دارایی مختلف تجزیه و تحلیل کنند. تجزیه و تحلیل فنی یک زبان و چارچوب مشترک برای تجزیه و تحلیل بازارها، صرف نظر از دارایی ها یا ابزارهای خاص مورد معامله، فراهم می کند.

عدم اطمینان

بازارهای مالی ذاتاً غیرقابل پیش بینی هستند و معامله گران و سرمایه گذاران باید بتوانند به سرعت خود را با شرایط متغیر بازار وفق دهند. تحلیل تکنیکال رویکردی انعطافپذیر و پویا برای تحلیل بازار ارائه میکند و به معاملهگران اجازه میدهد تا استراتژیها و تاکتیکهای خود را در پاسخ به شرایط متغیر بازار تنظیم کنند.

دسترسی

با گسترش پلتفرمهای معاملات آنلاین و برنامههای معاملاتی تلفن همراه، هر کسی که به اینترنت متصل است، اکنون میتواند به بازارهای مالی دسترسی داشته باشد و طیف گستردهای از داراییها را معامله کند. تجزیه و تحلیل تکنیکال مجموعه ای قدرتمند از ابزارها را فراهم می کند که برای معامله گران با تمام سطوح تجربه و تخصص قابل دسترسی است و به هر کسی اجازه می دهد تا تصمیمات معاملاتی آگاهانه ای را بر اساس تجزیه و تحلیل آماری و تکنیک های نموداری اتخاذ کند.

به طور کلی، تحلیل تکنیکال یک ابزار ضروری برای معامله گران و سرمایه گذاران در بازارهای مالی پرسرعت و پیچیده امروزی است که مجموعه ای قدرتمند از ابزارها را برای تجزیه و تحلیل و تفسیر داده های بازار و اتخاذ تصمیمات تجاری آگاهانه ارائه می دهد.

نتیجه گیری

تحلیل تکنیکال ابزار قدرتمندی برای معامله گران و سرمایه گذاران در بازارهای مالی در سراسر جهان است. تحلیل تکنیکال در حالی که محدودیتهای خود را دارد و رویکردی بیخطر برای تحلیل بازار نیست، میتواند بینشهای ارزشمندی را در مورد روندها و الگوهای بازار ارائه دهد و به معاملهگران کمک کند تا تصمیمگیری آگاهانه در مورد خرید و فروش ابزارهای مالی بگیرند.

در عصر تغییرات سریع تکنولوژیکی، جهانی شدن و عدم قطعیت امروز، تحلیل تکنیکال بیش از هر زمان دیگری مورد استفاده است و رویکردی انعطافپذیر و پویا برای تحلیل بازار ارائه میکند که میتواند با شرایط متغیر بازار سازگار شود و به معاملهگران کمک کند جلوتر از منحنی بازار حرکت کنند. معامله گران و سرمایه گذاران با ترکیب تحلیل تکنیکال با سایر اشکال تحلیل بازار و به روز ماندن در مورد آخرین روندها و تحولات بازارهای مالی می توانند شانس موفقیت خود را افزایش داده و به اهداف مالی خود دست یابند.